去年,功率 SiC 市场宣布了一系列具有影响力的合作,有趣的是,不仅是在之前看到的晶圆和材料层面,而是在整个功率 SiC 生态系统中。

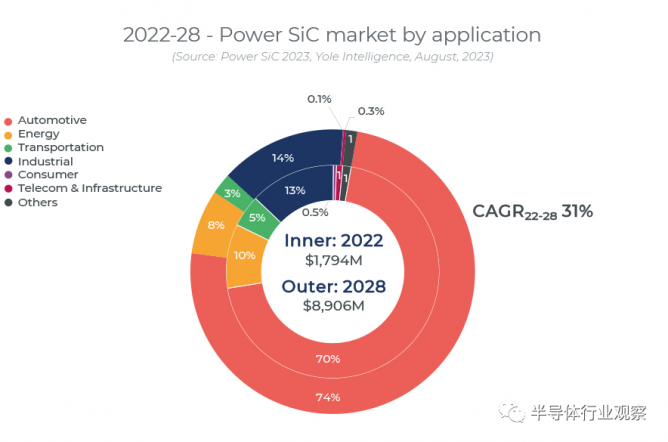

根据Yole Intelligence 的分析显示,主要由逆变器以及电动汽车中的车载充电器和 DC-DC 转换器驱动的汽车市场,到 2022 年将占功率 SiC 市场份额的 70%,到 2028 年这一比例将增长至 74% 。

报告进一步补充说,三个市场正在推动功率碳化硅的增长。从销量和市场价值来看,纯电动汽车是最大的市场,而 800V 电动汽车是 SiC 获得增长动力的最佳点。EV 直流充电器的部署预测与 xEV 出货量的快速增长一致。特别是,SiC 非常适合高功率模块化充电器。这将是功率碳化硅的下一个十亿美元市场。就能源供应而言,考虑到 2022-28 年期间安装数量不断增加,它代表着一个价值数亿美元的市场。

其他应用包括工业电源、电机驱动、铁路等。

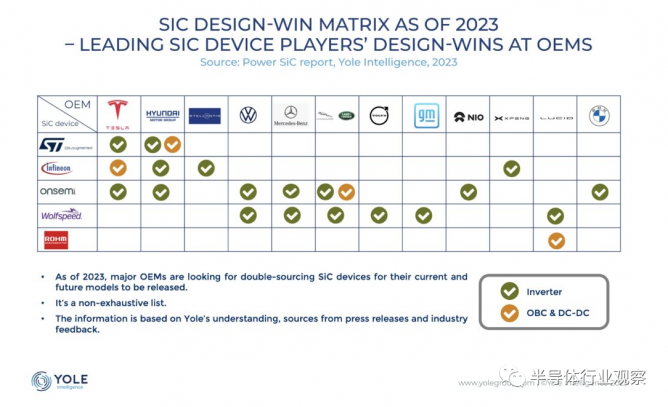

纵观全球,主要的 SiC 器件制造商意法半导体、英飞凌科技、onsemi、Wolfspeed 和 Rohm 一直忙于与主要 OEM 厂商建立设计双赢的合作伙伴关系,这意味着主要 OEM 厂商和供应商对市场未来收入的预期。截至 2023 年,大多数电力电子厂商都有 SiC 业务,包括所有排名前 10 的公司。

尤其是onsemi,在与汽车制造商建立合作伙伴关系方面非常高效,近几个月签署了多项协议,包括与现代(韩国)、Zeekr(中国)、蔚来(中国)以及德国大众和宝马,短期内宣布的产量较低。

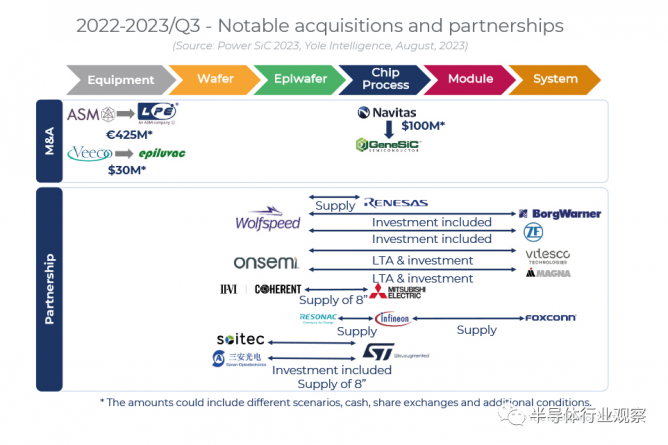

但最近的公告并不仅仅与design win有关。虽然传统上大部分活动都集中在晶圆级,但该行业现在正在整个生态系统中经历更多的合作伙伴关系,包括设备和系统级。随着产能扩张的多次公告,碳化硅晶圆供应在未来几年将不再是瓶颈。整个供应链的参与者正在建立关系,以巩固他们在成熟市场中的地位。确保晶圆供应、寻求投资以扩大产能、验证新技术或进入新市场等动机都发挥了作用。

截至2023年,功率SiC的主要趋势是整合功率模块封装业务以增加收入。尽管 IDM 基于两种不同的晶圆采购策略,但截至 2023 年,IDM 仍是 Power SiC 的主流商业模式。一些领先的 IDM 已垂直整合晶圆制造,以更好地控制整个处理流程,而另一些则决定专注于器件级别,不在内部整合 SiC 晶圆活动。最近宣布的功率 SiC 领域的并购和合作伙伴关系揭示了每个参与者所采取的各种战略立场。它们涉及产能扩张、融资、确保晶圆供应、接近新市场或推广新技术。

过去十年中,功率 SiC 内部合作伙伴关系的一个主要动机是确保材料供应,截至 2023 年,情况仍然如此。例如,5 月份,相干公司扩大了与三菱电机的合作伙伴关系,三菱电机为该公司提供了6 英寸晶圆厂,但目前正在建设一座 8 英寸晶圆厂,预计将于 2026 年竣工。

今年 7 月,瑞萨电子宣布有意通过与 Wolfspeed 长达 10 年的合作关系进入功率 SiC 市场。该交易包括瑞萨电子向 Wolfspeed 支付 20 亿美元定金,以确保 150mm 和 200mm 碳化硅晶圆的供应,并支持Wolfspeed 的产能扩张计划。

三菱和瑞萨是相对较晚的进入者,但最近的举措代表了日本厂商在功率 SiC 市场中的增长,因为设备制造商对丰田和本田等日本原始设备制造商最近宣布计划在其电动汽车中采用 SiC 做出了反应。

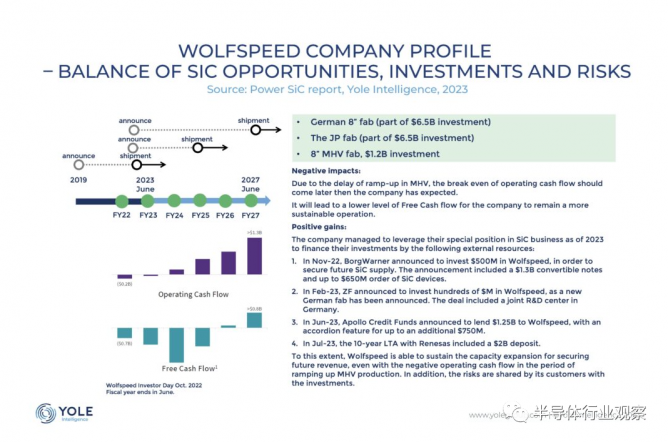

正如瑞萨电子对 Wolfspeed 的 20 亿美元投资将有助于其雄心勃勃的产能扩张计划一样,最近的其他合作伙伴也看到一级供应商投资于设备制造商以确保供应。

这是由于一级供应商寻求随着其在 SiC 供应链中的地位的发展而在制造业中建立未来的地位。目前,原始设备制造商将设计和制造委托给一级供应商的商业模式正在发生变化:越来越多的汽车厂商在电动汽车领域竞争,这意味着原始设备制造商必须快速创新并验证其设计。特斯拉一直是建立集中式设计的先驱,原始设备制造商自己进行设计会更有效率。因此,一级供应商渴望在制造业中建立强大的未来地位,为此他们需要稳定的供应渠道。设备制造商还可以通过为其产能扩张提供财务支持,从这些关系中受益。

Wolfspeed 最近宣布与两家一级供应商建立合作伙伴关系:2022 年 11 月与博格华纳合作,博格华纳将向 Wolfspeed 投资 5 亿美元,以获得高达 6.5 亿美元的 SiC 器件年产能;并于 2023 年 2 月与采埃孚合作,采埃孚将投资数亿美元支持 Wolfspeed 在欧洲的 8 英寸 SiC 工厂。

同样,Tier 1 Vitesco 在 5 月份宣布与 onsemi 签订为期 10 年的长期协议,价值 19 亿美元。该交易包括向Onsemi投资2.5亿美元,用于SiC晶圆和外延晶圆产能扩张。除了7月份宣布的LTA之外,麦格纳还将向Onsemi投资4000万美元。

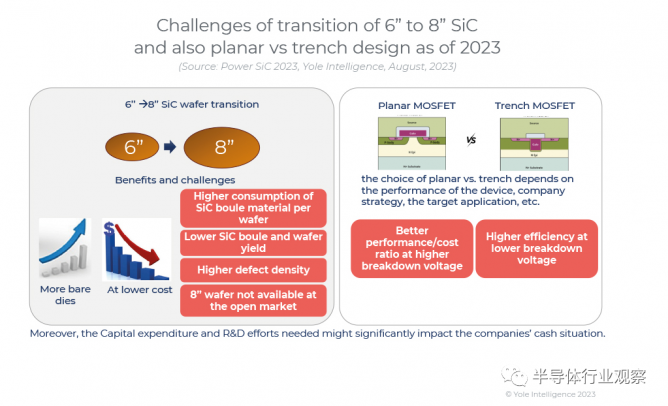

截至2023年,6英寸是龙头厂商的主流SiC晶圆尺寸,基于这一成熟平台有多种产能扩张计划。

值得一提的是,Wolfspeed 是唯一一家在 8 英寸平台上进行部分生产的厂商,尽管多家厂商已宣布打算遵循这一战略决策。许多玩家展示了8英寸样品并发布了应对所有挑战的创新方法。然而,8 英寸 SiC 在成本、设备交货时间、良率以及最重要的晶圆可用性方面仍然更具挑战性。面临哪些挑战?每个玩家的反应如何?

在器件层面,市场上平面SiC晶体管和沟槽SiC晶体管并存。它们提供不同的好处,其使用取决于每个玩家的策略和目标应用。

设备供应商不仅关注扩大联系和供应,还关注开发新技术和进入新市场。2022 年 12 月,意法半导体宣布与 Soitec 合作,以验证其 SmartSiC 技术在未来 8 英寸基板制造中的应用。通过此次合作,意法半导体计划受益于进一步多元化的 SiC 晶圆采购,而 Soitec 则可以利用与市场领导者的合作来扩大生产规模。

2023年6月,意法半导体与三安光电合作,帮助提升其在中国的地位。两家公司将在中国成立一家合资公司,专注于碳化硅器件制造。截至2023年,市场上8英寸SiC晶圆供应有限。因此,三安还宣布计划新建一座8英寸SiC晶圆生产设施,以支持合资工厂的产能提升。这样,意法半导体就可以在中国发展,同时只提供部分财务需求,从而大大降低了风险。同时,三安还可以通过与全球领先的SiC厂商合作,进一步加快SiC制造的发展。

近几个月大量的合作、协作和收购预示着未来功率碳化硅行业的前景非常光明。但随着主要设备厂商都采取重大举措,试图各自占据重要的市场份额,一些厂商将比其他厂商赢得更多。

由于来自硅 IGBT 等其他材料的竞争仍然存在,而且巨额产能扩张投资造成现金流问题,风险肯定存在,但高风险也意味着高回报的潜力。这些风险会在这个快速发展的市场中得到回报吗?

来源:内容由半导体行业观察(ID:icbank)编译自yole,谢谢。