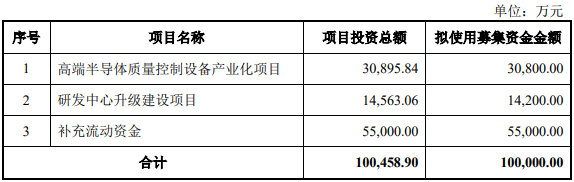

5月19日,深圳中科飞测科技股份有限公司(以下简称“中科飞测”)成功登陆科创板,本次发行价格23.6元/股。上市首日,该公司一度大涨逾200%。本次IPO,中科飞测拟募资10亿元,投入高端半导体质量控制设备产业化项目、研发中心升级建设项目、补充流动资金。

质量控制设备为集成电路生产过程中的核心设备之一,是保证芯片生产良品率的关键。集成电路制造过程的步骤繁多,工艺极其复杂,仅在集成电路前道制程中就有数百道工序。国内多家涉及后道测试,涉及前道检测和中道检测相对较少。

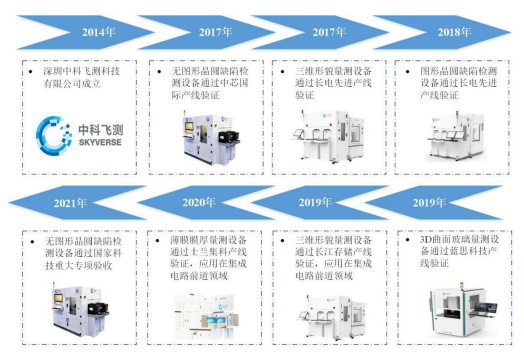

资料显示,中科飞测主要产品为高端半导体质量控制设备。基于公司战略规划,其专注于研发面向集成电路前道制程和先进封装的质量控制设备。自成立以来始终专注于检测和量测两大类集成电路专用设备的研发、生产和销售,产品主要包括无图形晶圆缺陷检测设备系列、图形晶圆缺陷检测设备系列、三维形貌量测设备系列、薄膜膜厚量测设备系列等产品,已应用于国内28nm及以上制程的集成电路制造产线。

自成立以来,依托多年在光学 检测技术、大数据检测算法和自动化控制软件等领域的深耕积累和自主创新,公司得以向集成电路前道制程、先进封装等企业以及相关设备、材料厂商提供关键质量控制设备。质量控制设备是芯片制造的核心设备之一,公司检测和量测设备能够对上述领域企业的生产过程进行全面质量控制和工艺检测,助推客户提升工艺技术,提高良品率,实现降本增效的目标。

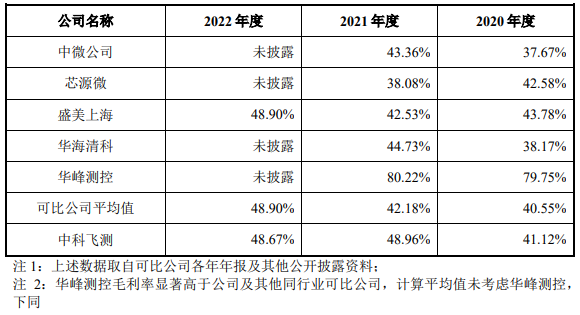

报告期内,公司产品已广泛应用在中芯国际、长江存储、士兰集科、长电 科技、华天科技、通富微电等国内主流集成电路制造产线,打破在质量控制设备领域国际设备厂商对国内市场的长期垄断局面。报告期内,同行业可比公司(剔除华峰测控后)综合毛利率平均值总体呈现上升趋势,中科飞测综合毛利率变动趋势与可比公司基本一致。报告期各期末,其存货账面价值分别为0.79亿元、1.79亿元、5.39亿元、8.29亿元,存货规模较大。

报告期内,公司与可比公司的综合毛利率对比情况

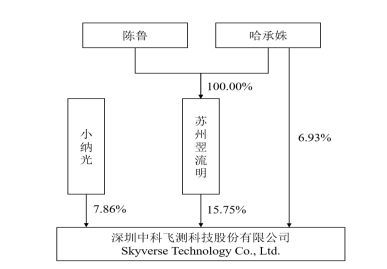

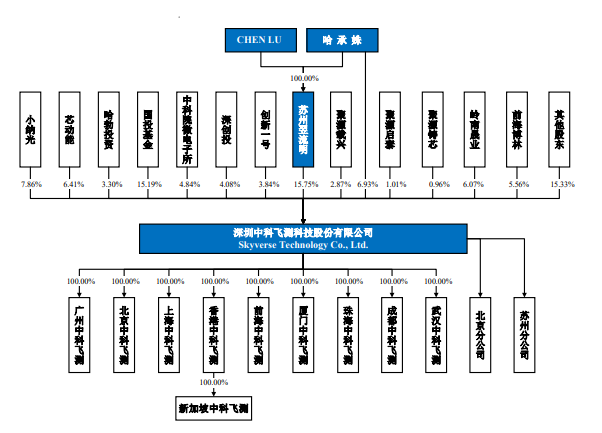

股权结构方面,苏州翌流明是中科飞测的控股股东,本次发行前,苏州翌流明持有公司15.75%的股份,陈鲁、哈承姝夫妇合计持有苏州翌流明100%股份;小纳光持有公司7.86%股份。本次发行后,陈鲁、哈承姝夫妇合计控制公司22.91%股份,仍为公司实际控制人。

本次发行上市前,发行人与控股股东、实际控制人的股权结构控制关系图

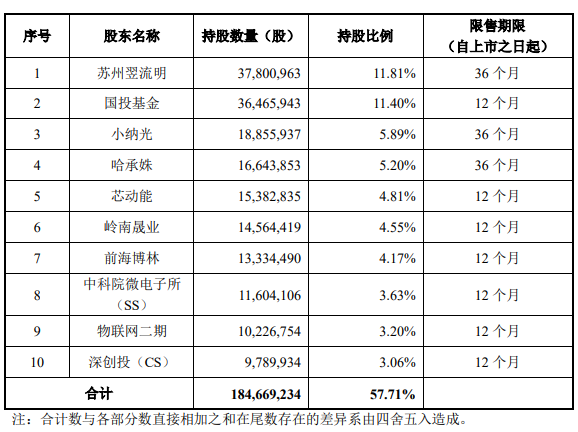

本次发行结束后,上市前,公司持股数量前十名股东持股情况

截至招股说明书签署日,公司股权结构如下:

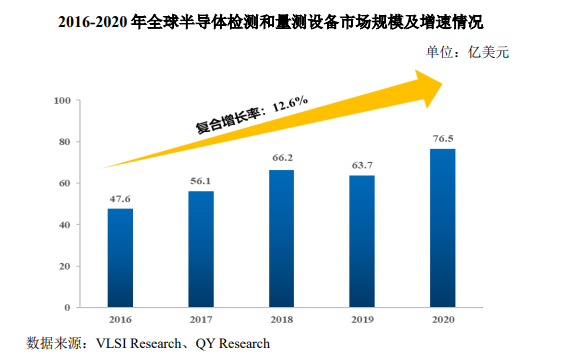

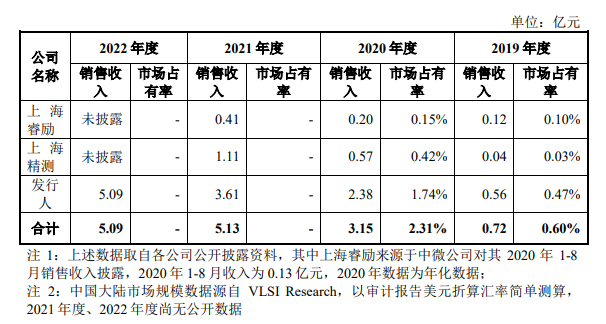

受益于中国集成电路行业的快速发展,中国已经成为全球最大的半导体检测与量测设备市场。目前,全球半导体检测与量测设备市场处于高度垄断的市场竞争格局,市场上美日技术领先,以科磊半导体、应用材料、创新科技等为代表的国际知名半导体设备企业占据了全球市场的主要份额,我国半导体检测与量测设备市场中国产化率较低。其中科磊半导体在中国市场的占比最高,领先于所有国内外检测和量测设备公司。中科飞测国内竞争对手主要为上海睿励和上海精测。公司及国内主要竞争对手占中国大陆半导体检测和量测设备市场的份额整体较小,但呈现快速增长趋势。2016年至2020年,全球和中国大陆地区半导体设备和检测与量测设备市场处于快速发展期,中国大陆地区半导体设备市场和检测与量测市场增长显著高于全球市场增长。

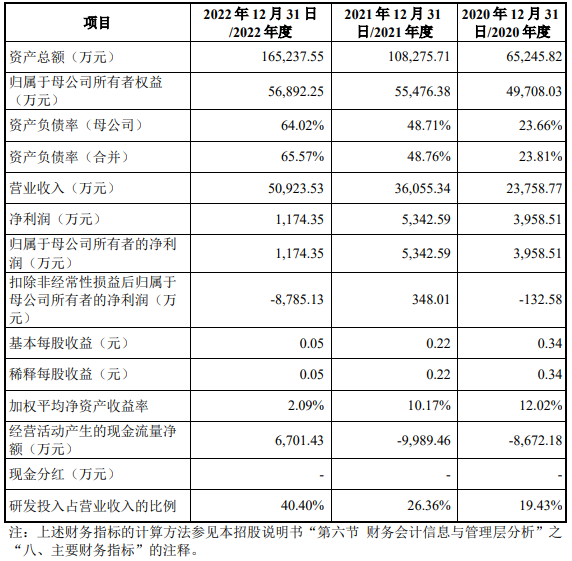

业绩方面,2020 年至 2022 年,中科飞测的营业收入分别约 2.38 亿元、3.61 亿元、5.09 亿元,对应的归母净利润分别约 0.4 亿元、0.53 亿元、0.12 亿元。2022 年受部分重点研发项目投入相对较大,以及现阶段公司营业收入规模相对较小,规模效应尚未充分体现等影响,当期扣除非经常性损益后的归母净利润为负。

2020 年至 2022 年,公司的研发费用分别为 4617.16 万元、9503.9 万元、2.06 亿元,三年累计研发投入超 3 亿元。由于公司业务规模较小和持续加大研发投入,其研发费用率高于同行业可比公司。报告期内,公司毛利率分别为 41.12%、48.96%、48.67%,存在一定波动。其中,2021 年公司毛利率较高的检测设备销售占比提升,带动整体毛利率也有所上升。

中科飞测自主研发的无图形晶圆缺陷检测设备系列、图形晶圆缺陷检测设备系列、三维形貌量测设备系列和薄膜膜厚量测设备系列等已取得技术突破,在国内主要集成电路制造厂商取得批量订单,打破了国外厂商的垄断,国产化进程的加快将进一步助力公司持续快速发展。

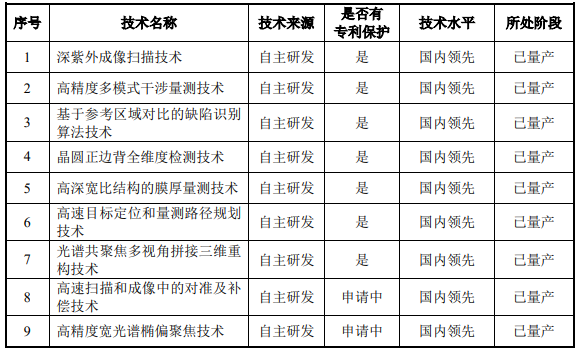

公司主要核心技术概况

技术水平方面,根据国内竞争对手公司官网及公开披露信息,上海睿励自主研发的 12 英寸 光学测量设备 TFX3000 系列产品,正在 14 纳米芯片生产线进行验证,尚未披 露设备完成验收信息;上海精测推出的首款半导体电子束检测设备正在进行 1Xnm 验证,尚未披露设备完成验收信息。半导体设备的验收通过是取得客户认可的最关键节点,未验收前无法证实设备的技术情况。公司已有多台设备在28nm产线通过验收,另有对应1Xnm产线的 SPRUCE-900型号设备正在研发中,对应2Xnm以下产线的 DRAGONBLOOD600 型号设备正在产线进行验证,并已取得两家客户的订单。综上所述,公司业务规模高于其他国内竞争对手,技术研发均向2Xnm以下节点推进,公司处于国内领先地位。

中科飞测主要产品演变和技术发展的情况

中科飞测已成功研发出可对标进口设备的无图形晶圆缺陷检测设备系列、图形晶圆缺陷检测设备系列、三维形貌量测设备系列、薄膜膜厚量测设备系列等多个系列质量控制设备,并积累了中芯国际、 长江存储、士兰集科、长电科技、华天科技、通富微电等集成电路前道制程及先进封装知名客户群,获得市场认可和产品口碑。随公司及各类型设备在市场认可度的提升、产品型号的日益丰富,各类型设备的销售数量呈快速增长趋势。

招股书指出,中科飞测本次募集资金投资项目系根据公司业务发展和技术创新需求进行的规划,项目的实施将有利于公司进一步扩大业务规模、巩固市场地位,提升研发实力、增强核心竞争力。公司致力于成为领先的高端半导体质量控制设备供应商,为半导体行业内的生产制造企业以及相关设备、材料厂商提供关键检测、量测设备。未来将继续以行业前沿技术与市场客户需求为导向,不断提升研发实力,提高产品性能、丰富产品类型及拓宽产品应用领域。未来三年,将持续以提供优秀性能和较高性价比的高端半导体质量控制设备为目标,以推动我国检测和量测设备国产化为己任,为我国半导体产业生态体系的完善和国产半导体设备从弱到强的转变贡献自身力量。

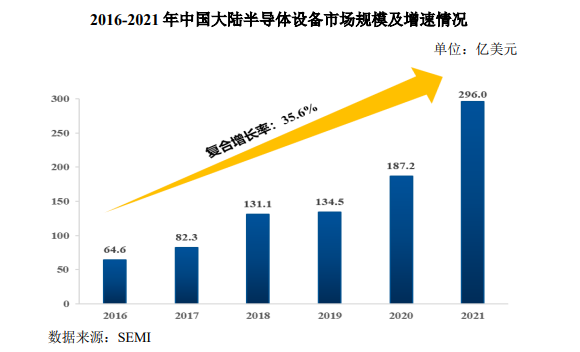

半导体设备是整个半导体产业的重要支撑,半导体产业的快速发展不断推 动着半导体设备市场规模的扩大。作为全球最大集成电路生产和消费市场,中国大陆的集成电路产业规模不断扩大。中国半导体设备市场的规模增长得益于中国半导体全行业的蓬勃发展和国家近年来对半导体产业持续的政策扶持。行业下游晶圆厂在关键工艺节点上成功取得量产,多家国内领先的半导体制造企业进入产能扩张期,都为国内半导体设备企业的技术能力提升和产业规模的扩大提供了源动力。

近年来,由于全球供应链的紧张和国际贸易摩擦,国内半导体行业越来越意识到半导体设备国产化的重要性,产业链上下游的协同发展更加紧密。凭借区位、定制化服务以及供应稳定性等优势,未来国内半导体设备厂商的市场份额将有望大幅提升。

(资料来源:中科飞测上市招股说明书及相关公告)